Datenintegration

Die Nutzung von Daten ist eine der wichtigsten Komponenten zur Reduzierung von Schadensverlusten. Daten und Analysen unterstützen tendenziell auch digitale Initiativen zur Eindämmung von Datenlecks.

Versicherer müssen in der Lage sein, neue und neu entstehende Datenquellen zu nutzen. Daten können von Drittanbietern oder neuen Quellen wie dem Internet der Dinge stammen.

Daten können verwendet werden, um Schäden, die beispielsweise an einer Immobilie oder einem Fahrzeug entstanden sind, aus der Ferne zu beurteilen und die Lösung zu beschleunigen. Sie können auch eingesetzt werden, um während der Risikoprüfung ein genaueres Risikoprofil eines Kunden oder Unternehmens zu erstellen und nachgelagerte Verluste zu verhindern.

Wie Content-Services helfen können

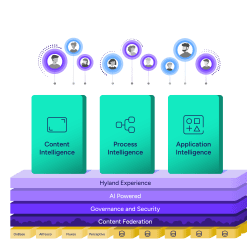

Content-Services-Plattformen können entscheidende Komponenten einer Datenstrategie im Zusammenhang mit Schadenslecks sein. Diese Systeme können auf Informationen zugreifen und diese digitalisieren, die in wichtigen Schadensdokumenten in einer Vielzahl von Quellformaten, von Papier bis E-Mail, gespeichert sind.

Die Korrespondenz mit Versicherungsnehmern und Sachbearbeitern ist oft komplex und umfasst mehrere Kanäle und Schnittstellen. Sachbearbeiter müssen schnell und effizient auf relevante Schadensinformationen zugreifen können, und Content-Services-Plattformen können als zentraler Knotenpunkt für diese Daten und Informationen fungieren.

Der Einsatz von Technologien wie Predictive Analytics und künstlicher Intelligenz (KI) kann potenziellen Betrug erkennen und die Häufigkeit und Schwere von Schadensfällen genauer vorhersagen. Versicherer können mithilfe von Analysen Schadenkostentrends vorhersagen und sowohl Echtzeit- als auch kontinuierliche Schadensschwereanalysen durchführen.

Geodatenanalysen und Bilder können auch dazu beitragen, den Prozess der Schadens- und Schweregradbeurteilung aus der Ferne zu automatisieren. In Branchen wie der Kfz-Versicherung wird maschinelles Sehen eingesetzt, um die Schadensschwere per Bild- und Videoanalyse aus der Ferne zu bestimmen – und in manchen Fällen auch Schadensfälle zu klassifizieren –, ohne dass ein Sachbearbeiter vor Ort sein muss.

Die Aufgabe von Kernsystemen

Schadensfallsysteme verwalten Funktionen, die sich direkt auf Schadensverluste auswirken können.

Diese Systeme verwalten Reservierungs- und Schadensreservierungsfunktionen, auch für eingetretene, aber noch nicht gemeldete Schäden. Die Genauigkeit dieser Funktionen ist entscheidend.

Der Forderungsübergang und die Fähigkeiten der Special Investigation Unit (SIU) können von entscheidender Bedeutung sein. Beispielsweise verpassen Subrogationseinheiten möglicherweise Möglichkeiten zur Eintreibung von Forderungen. Darüber hinaus müssen die Schadensysteme der Versicherer zunehmend in der Lage sein, die Bearbeitung einfacherer Schadensfälle durch Straight-Through-Processing zu automatisieren.

Integration in externe Anwendungen

Über die grundlegenden Schadensfunktionen hinaus ist die vielleicht wichtigste Rolle eines Schadenssystems seine Fähigkeit zur externen Integration.

Der Schadensbewertungsprozess im Privatkundengeschäft wird in der Regel vom Sachbearbeiter gesteuert, und die Integration Dritter ist von entscheidender Bedeutung.

Sachbearbeiter benötigen Informationen an einem Ort, während sie über Ansprüche entscheiden. Der Zugriff auf mehrere externe Systeme führt zu zusätzlicher unnötiger Komplexität.

Die Kernsysteme der Versicherer müssen auch in der Lage sein, die Vorteile neuer Technologien, Datenquellen und Lösungsanbieter zu nutzen – eine Notwendigkeit, die einen starken Integrationsrahmen erfordert. APIs und moderne Architektur werden Versicherern dabei helfen, mit neuen Akteuren in der Schadensverhütung und Risikominderung Schritt zu halten.

Bei der Arbeitsunfallversicherung und der Kfz-Versicherung können sich schnell zusätzliche Kosten für unnötige und vorbeugende medizinische Eingriffe summieren. Die Integration von Kernsystemen in Reparaturnetzwerke und medizinische Ökosysteme kann dazu beitragen, die Triage zu beschleunigen und die Kosten zu senken, die mit der Anzahl der Tage, die ein Auto gemietet wird, der Zeit für die Rehabilitation eines verletzten Arbeiters oder der Fertigstellungszeit für Reparaturen verbunden sind. Darüber hinaus kann die Integration in ein Content-Management-System dazu beitragen, Prozesse zu rationalisieren und zu digitalisieren und gleichzeitig Schadensfälle effizienter abzuwickeln.

Schadensverluste reduzieren: Das ist gut für alle

Letztlich kommt die Reduzierung von Schadensverlusten allen Beteiligten zugute: Versicherungsträgern, Sachbearbeitern und sogar Versicherungsnehmern.

Versicherer und Sachbearbeitungspartner profitieren von effizienteren Prozessen, erheblichen Einsparungen und einer geringeren Anzahl von Problemen und Übergaben. Aber die Vermeidung von Schadensverlusten bedeutet tendenziell auch, die Zeit zu verkürzen, die für die Bearbeitung von Schadensfällen benötigt wird, was ein Nettovorteil für Versicherungsnehmer sein kann, von denen viele einfach wollen, dass ihre Ansprüche so schnell wie möglich beglichen werden.

Eine Investition in die Reduzierung von Verlusten ist eine Investition in das Benutzererlebnis.

Das Fazit: Die Reduzierung von Schadensverlusten kann der Kosteneffizienz eines Versicherers sowie seiner Beziehung zu den Versicherungsnehmern zugute kommen.